1월 2일 새해 첫 거래일부터 처맞은 이후로 복구하는 매매만 해온 첫달이었다.

LS account 7% + Kiwoom account 3% + 90% 원금보장형 상품 (MMF ETF + SGOV)

구조는 동일하나 철학적으로 크게 바뀐부분이 있다.

기존 키움 3% 계좌로 잽을 치다가 키움 계좌가 풀포지션으로 손실이 나면 LS 7%계좌로 추가적인 낙폭에 대한 엣지를 먹어 손실을 만회했다.

아주 예전으로 돌아가자면 3% 계좌에서난 손실을 나머지 15%. 즉 5배 수준의 레버리지로 복구를 하는 구조. 낙폭 스캘이라는 것은 손절 투매 물량에서 나오는 순간적인 변동성을 수확하는 비즈니스다. 물론 3% 포지션이 터짐 -> 레버리지 15%로 진입. 이와 같은 셋업은 높은 확률로 변곡인 경우가 많아 대부분의 경우에는 수익을 극대화한다.

다만 문제는 원웨이 하락을 쳐 맞는것. 기존 구조로는 계좌만 분리되었을뿐 리스크 관리의 관점으로 보자면 원웨이시 지는 포지션을 레버리지로 극대화해 키우는 구조이다. 문제는 이런 원웨이 하락이 자주 나오지 않고 내가 종목 선정이나 진입을 잘하면 피할수 있을것 같은 마음이 드는 것이다. 실제로 39영업일 연속 수익을 내는 경험고 했다. 물론 40영업일째 처맞았다.

원웨이 하락에만 걸리지 않을수 있다면 전체 자산의 90%를 원금보장형 상품에 넣는 여중생 라부부 매매를 안 할 수 있다. 그러면 월 목표수익율을 20%로 잡고 미친 상승곡선을 그릴수 있다. 실제로 이전에 그래왔고 매번 그 한 번. 그 딱 한 번의 원웨이를 피하지 못해 사고가 나 수익금은 물론 원금까지 다 녹여냈다. 그래서 이전에는 원웨이 하락을 피할 방법에 미친놈처럼 집착해왔다면 이젠 구조로 막으려고 한다. 원웨이 하락을 피할려면 스몰캡 자체를 포기해야한다. 그렇다고 대형주로 가면 원웨이가 없냐? 대형주일수록 방향성 매매말고는 엣지가 없다. 알고리즘이 대형주의 변동성 수확 비즈니스를 장악한지 오래다. 원웨이는 막을 수 없다. 최근 은 선물 추이를 보라. 추세는 달까지 간다.

7% 계좌의 매매가 선행된다. 이 계좌가 터지면 저 계좌로 보완. 더 이상 이런 구조가 아닌. 7% 단일계좌로 승부를 보는것. 7% 계좌로 하루 목표수익인 0.2%를 달성했다면 계좌를 닫고 키움 3% 계좌로 추가적인 수익을 낸다. 이러면 다음과 같은 효과가 있다.

1. 최대 노출 포지션의 사이즈가 실제 3+7이 아닌 7이라는것. 이러면 최대 포지션에서 15% 미만으로 손실을 끊었을때 전체자산 대비 1% 미만의 손실이 난다. 이는 실제로 매매하며 경험한 부분이다.

2. 하루종일 변동성을 수확하며 작두타는 날도 있지만 일반적으로 매매시간이 길어지면 집중력이 저하되고 그만큼 리스크에 더 노출된다. 비중이 큰 계좌의 수익을 확정짓고 절반 보다 적은 비중의 계좌로만 매매하여 수익을 지킬수 있다.

3. 심리적으로 복구 가능한 더 큰 비중의 계좌가 있다는 것은 사고후 복구의 가능성을 실제로 높이기도 하나 승률이 높아질수록 진입에 조심성이 없어진다. 더군다나 이전에는 같은 종목, 같은 방향을 레버리지 개념으로 추가 매수하는 식이라 최초 진입 자체가 안 좋은 상태에서 사이즈만 키우는 경우도 많았다.

매매적으로 큰 변화가 하나 더 있다면. 데이장에서 엣지를 찾아냈다는것. 전일 본장+프리장 기준으로 급등한 종목들에서 데이장 호가 공백을 기반으로 엣지를 만들어 내 활용하고 있다. 물론 이건 시드가 커지며 효과가 줄어들겠으나 도움이 많이 되고 있다.

마지막으로 진입 철학의 변화. 고점 대비 현재가의 하락율을 많이 봤는데 원웨이를 피하기 위해선 이미 단기 변곡이 나온 구간에서 진입을 하려고 한다. 그리고 왠만해선 추세가 완전히 죽지 않는구간. 즉 추세가 살아있는 첫 하락 구간. 자리는 구려보이는데 죽을 자리가 확실하다보니 미련으로 버티다 원웨이를 그대로 다 쳐맞는 상황은 피해진다.

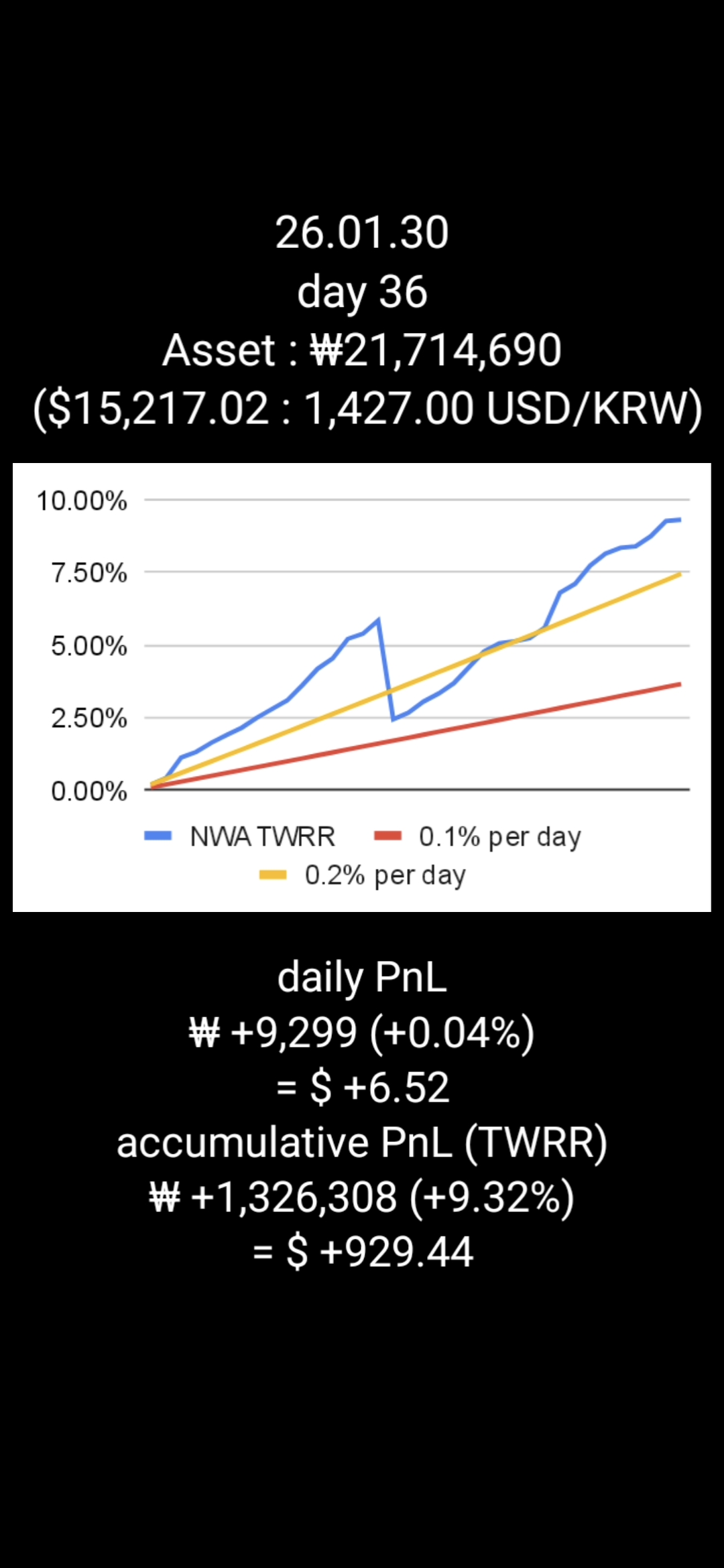

1월 2일 단 하루만의 손실이었지만 아슬아슬하게 복구해서 수익마감한 난들도 많다. 특히 1월 30일. 데이장에서 17만원 즉 0.8프로정도의 수익을 낸상태였다. 프리장에서 수익을 더 내 55만원까지 찍었다. 전체대비 2.5프로정도 수준의 말도안되는 수익.

왜 가능했냐? 중국발 작전주 시즌이다. 스캘에 적합한 구간이 너무나 많이 나와준것이다. 엄청난 변동성 덕분에 흐름만 잘타면 큰 수익이 가능했다. 문제는 한번의 원웨이에 당해버린것. 분할진입을 하긴 했으나 원웨이는 막을수 없었다. 포지션 기준 -20프로 수준에서 더 버틸수 없어 손절. 조금있다 변곡이 나왔다. 수익은 여전히 29만원 수준으로 평소대비 엄청 큰 수준이었으나. 심리적으로 돈을 잃었다는 생각에 매매가 꼬이기 시작했다. 그렇게 뇌동매매로 -30만원 수준. 전체대비 -1.5프로 수준의 손실까지 찍었다. 겨우겨우 복구해서 9000원 수익마감하긴했으나 너무 아쉬운 매매다. 다행인것은 당일 순간 최대 MDD가 1.5 미만이었다는것. 1월 1일 사고 대비 절반 이하수준이다. 이건 확실하게 지속가능한 수준의 사고였다. 이전에 사고가 나면 자살충동을 느끼던 시절엔 이 변동성을 전체자산으로 그대로 맞았더랬다. 전일대비 mdd는 1.5로 잘 지켰다. 그럼에도 당일 고점 대비 저점을 생각하면 거의 -45프로 수준이다. 상식적으로 이런 순간이 가능하다는것을 알지만 과하긴 하다. 개인이 심법으로, 또 자기가 만든 규칙으로 이런 뇌동매매를 피해야하겠지만. 개인의 의지로는 불가능하지 않을까? 적어도 나는 불가능한 인간이다. 그래서 작년 한해 계속 구조에 대한 생각을 해왔고 26년 1월 30일, 이 구조에 대한 믿음을 굳건히 다졌다. Tail Risk에 대한 비용을 평소 매매에서 비중을 극단적으로 줄이며 지불했기에 가능한거다. 평소에 나는 2만원 3만원 버는 인간이야 하고 스스로를 깎아내리며 퇴근하는 지하철에서부터 잠들기까지. 그 지루하고 고된 시간이 사고를 막았다.

그럼에도 뇌동매매를 줄이려는 노력은 죽을때까지 필요할것이다.

프로로서는 실패했다. 나이 서른에 모은돈은 0. 이제 이렇게 사리면서 매매할수밖에 없다. 매일매일 지루하고 고되다. 하루 왠종일 매매해서 3만원번다. 하지만 나는 내 인생의 리스크 소비량을 다 소진했고 이제는 이런식의 안정성을 추구할수밖에 없다. 2년간은 연 3600을 적립식으로 내가 운용하는 펀드에 투입하며 기초체력을 키워야한다. 그 이후에는 의미있는 숫자들이 나올것이다. 일단은 사고없이 기초체력을 증명하자.