5+25 Trading / 70 (KODEX MMF ETF + SGOV) 구성의 관리에서 MDD 8.43 짜리 손실이 나왔다. 노출대비 -28.20%의 손실.

미국주식 급등주를 매매하며 원웨이 하락을 만나는 일은 불가피하다. 종목선정을 잘못해서, 손절타이밍을 못잡아서. 이런 것들은 싹다 부수적인 것들이다. 시스템적으로 막는 방법밖에는 없다. 개인이 컨트롤 할 수 있는 영역이 아니라고 본다. 적어도 16년간 만든 내 숫자가 말하고 내 가슴이 말하고 있다. 내가 컨트롤 하는건 불가능하다.

전체 자산의 30 노출을 시스템으로 막았기에 MDD 10 이상의 손실이 나오지 않았다. 굉장히 잘한 일이다. 다만 앞으로 30살부터의 로드맵을 그리기 위해선 분산이 좀더 작아야한다. MDD 10 복구를 위해선 11을 먹으면 되기에 그렇게 잘못된 손실은 아니고 원웨이를 만나면 MDD 10정도는 나올수 있다고 생각한다. 전체로 MDD 28.20 을 맞았다고 생각해보자. 끔찍하지 않은가?

목표는 원웨이가 나와도 블랙스완을 만나도 MDD 5 미만에서 끊는것. 노출된 Trading 자산 비율을 더 낮추어야 한다.

최대 노출 비율은 전체자산의 21이다. 3.5 + 17.5 와 3 + 18로 고민하던중 3 + 18 시스템으로 가기로 했다. 나머지는 전부 KODEX MMF ETF + SGOV로 리밸런싱.

포지션이 -5%를 넘어가면 끊는다고 생각은 하고 있다. 하지만 정말 자비없는 원웨이는 생각할 겨를 없이 내리 꽂아버린다. 낙주의 기본 아이디어가 투매에서 나오는 엣지를 먹는것이기 때문에 더 좋은 기회가 나온다고 생각해서 반등에서 나오자고 하면 이미 망가진 포지션이라 손이 나가지 않는다. 그래서 만든게 5+25 시스템이었는데. 양방으로 맞으면 답이없다.

양방으로 원웨이를 맞아도 좋다. 사고는 난다. 어떻게 관리하느냐의 문제. MAX 21 노출이면 그래도 MDD 35가 나왔을떄 MDD 6~7이 나오기는 하나 그래도 덜 파멸적이다.

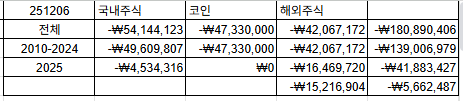

-1억 8천. 월급타면서 모으면 늦더라도 모을수 있는 돈이다. 하방을 잡아놓고 우상향 한다면 40, 50 부터는 그래도 안정감이 생길것이다.

MDD 5 이상이 다시 터진다면 노출 자산을 18 -> 15 -> 12 계속해서 줄여나갈것이다.

벤치마크 0.1 per day, 0.2 per day 만이라도 유지해서 연말까지 그리고 앞으로 10년 가보자.

'NWA Sweet 21 Fund' 카테고리의 다른 글

| NWA S18 Fund 0영업일 (2025.12.08) (0) | 2025.12.09 |

|---|